Týdenní přehled: firemní výsledky a Fed v centru dění

Ve Spojených státech se již naplno rozjela výsledková sezóna, přičemž pozornosti investorů se těší i kroky Fedu. Očekávaný růst sazeb v USA nyní poněkud cynicky zastiňuje válečný konflikt na Ukrajině.

Akciové trhy zaznamenaly již třetí ztrátový týden v řadě, když S&P 500 odepsal 2,7 %. Ještě hůře na tom byl Nasdaq, který propadl dokonce o 3,8 %. Od začátku roku tento převážně technologický index ztrácí bezmála 18 %. Důvodem tohoto vývoje jsou signály týkající se rychlého utahování měnové politiky ve Spojených státech. Kroky Fedu tak investory paradoxně děsí více než probíhající válka ve východní Evropě.

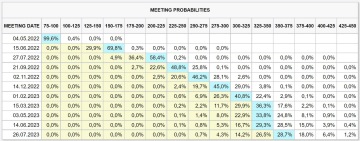

Trh si začíná uvědomovat, že Fed je velmi pozadu s utahováním měnové politiky. Investoři tak do burzovních cen započítávají velmi rychlý nárůst sazeb, k čemuž přispívají i jestřábí komentáře některých členů centrální banky. Na příštím zasedání 4. května Fed zvýší základní sazbu o 50 bazických bodů na 0,75-1 %. Na dalším zasedání v polovině června pak trh očekává dokonce zvýšení o 75 bazických bodů. Standardní tempo má přitom podobu navyšování sazeb o klasickou čtvrtinu procenta. Na konci roku bychom se poté měli nacházet na úrovni 2,75-3 %. K tomu se očekává brzké započetí snižování bilance centrální banky.

Důvodem je logicky inflace, která rozhodně není přechodná tak, jak doufal Fed i většina investorů. Změna očekávání se propsala do výrazného růstu amerických státních dluhopisů, výnos 10letých bondů vzrostl od začátku roku o 1,4 procentního bodu na 2,9 %, v případě 2letých jsme od ledna výše dokonce o 1,9 procentního bodu na 2,7 %. Tyto velmi dynamické nárůsty dluhopisových výnosů pochopitelně vyvolávají na trzích nervozitu, neboť vyšší cena peněz tlačí valuace aktiv směrem níže. Americký dluhopisový trh (Barclays U.S. Aggregate Bond Index) tak má za sebou nejhorší kvartál od roku 1990.

Tento vývoj se dotkne i trhu s bydlením, neboť hypotéky nezdražují jen v Česku, ale i Spojených státech. Sazba na 30letý fix hypotéky se dostala již nad 5 %, ještě před půl rokem přitom byla na hladině 3 %. To s velkou pravděpodobností přinese určité zpomalení realitního trhu v USA. Podobná situace nastává s růstem sazeb ČNB i na domácí půdě, kde se úroky na hypotékách s 5letou fixací rovněž pohybují okolo 5 % a pravděpodobně nadále porostou. V tomto kontextu tak můžeme rozhodně čekat ochlazení cenové dynamiky na nemovitostním trhu v ČR.

Pod tlakem nadále zůstávají čínské akcie, když tamní index CSI 300 odepsal v týdnu 4,2 %. Investory znervózňuje tamní nekonečný souboj s koronavirem. Lockdown v Šanghaji způsobuje problémy s výrobou i lodní dopravou, což opět rozkolísává již tak narušené dodavatelské řetězce. Pokud budou problémy v Číně přetrvávat, půjde o další proinflační faktor. K tomu se přidává i trvající nevlídný postoj čínské vlády vůči některým firmám, což posílá tamní akciový trh níže a snižuje obecně důvěru investorů.

V rámci probíhající výsledkové sezóny reportovalo již přibližně 20 % firem z S&P 500, z nichž 79 % překonalo odhady analytiků na bázi čistých zisků. To je však poměrně standardní vývoj nijak nevybočující od dlouhodobých průměrů. V návaznosti na současnou nervozitu trh silně reaguje především na nečekaně slabé výsledky firem, jejichž akcie posílá nekompromisně dolů. To byl případ Netflixu, jehož akcie v týdnu propadly o více než třetinu poté, co společnost vykázala pokles počtu předplatitelů. Zdá se, že lidé se opět vracejí do offline světa a nemají tolik času sledovat videoobsah.

Aktuální týden bude opět patřit výsledkové sezóně, investoři budou sledovat vývoj výnosů státních dluhopisů, komentáře členů Fedu a samozřejmě situaci na Ukrajině. V následujících týdnech bude na trzích rozhodně na místě opatrný přístup, budeme pravděpodobně nadále svědky nadprůměrné volatility. Případné výraznější poklesy by mohly vytvořit zajímavé nákupní příležitosti pro dlouhodobé investory.

Graf týdne: Očekávání peněžního trhu na vývoj sazeb Fedu, zdroj: cmegroup.com

NEWS

Pro důležitá rozhodnutí jsou zapotřebí správné informace.