Týdenní přehled: nejistota na trzích pokračuje

Událostí číslo jedna uplynulého týdne bylo jednoznačně zasedání centrální banky, které akcelerovalo výraznou volatilitu na trzích. Převážil však negativní sentiment a akcie tak klesaly pátý týden v řadě.

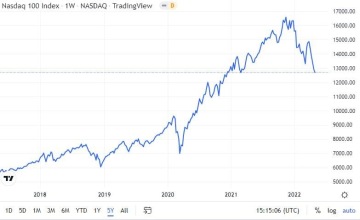

Konkrétně zámořský S&P 500 poklesl o spíše kosmetických 0,2 % na 4 123 bodů, pod výraznějším tlakem byly technologie, když Nasdaq odepsal 1,5 %. Obchodování bylo velmi volatilní oběma směry. Zatímco ve středu S&P 500 připsal 3 %, ve čtvrtek propadl o 3,4 %, v obou případech tak šlo o nejvýraznější jednodenní nárůst a pokles v letošním roce.

Bedlivě sledovanou událostí bylo zasedání americké centrální banky Fed, když bankéři podle očekávání navýšili základní sazbu o 50 bazických bodů do pásma 0,75-1 %. Ze slov šéfa Fedu J. Powella vyzněla ochota pokračovat ve výrazném utahování měnové politiky, a to s největší pravděpodobností tempem navyšování vždy o 50 bazických bodů na následujících dvou zasedáních. Společně s nárůstem sazeb bylo oznámeno i zahájení snižování bilance, a to od června tempem 47,5 mld. USD měsíčně, přičemž během dalších tří měsíců by tempo kvantitativního utahování mělo dosáhnout až 95 mld. USD.

Fed tak začíná poměrně razantně šlapat na brzdu, když ke konci roku by měla základní sazba vyšplhat na úroveň okolo 3 %. Tato očekávání se propisují i do výrazného nárůstu výnosů státních dluhopisů, což tlačí valuace zejména růstových akcií směrem níže. Právě nejistota okolo budoucích kroků Fedu a dopadů do reálné ekonomiky způsobuje v posledních týdnech výraznou volatilitu na trzích. K tomu se přidává zpomalující ekonomika z důvodu vysoké inflace a problematických dodavatelských řetězců.

To zvyšuje pravděpodobnost příchodu recese. Určitým uklidněním je alespoň výborná situace na trhu práce v USA, kde v minulém měsíci vzniklo 428 tisíc nových pracovních míst a míra nezaměstnanosti se pohybuje poblíž 50letých minim na úrovni 3,6 %. Současně se hovoří o tom, že inflační tlaky v rámci Spojených států by měly začít postupně v následujících měsících ustupovat, což bohužel nemůžeme říct o situaci v ČR.

Česká národní banka na svém posledním zasedání opět navýšila základní 2T repo sazbu, a to o nečekaně vysokých 0,75 procentního bodu na 5,75 %. Z vyjádření guvernéra Rusnoka přitom vyplynulo, že vzhledem k inflaci, která bude v příštích měsících atakovat 15% úroveň, bude centrální banka pravděpodobně nucena sazby navýšit i na dalším zasedání. Otázkou však je, jaký směr zaujme ČNB po blížící se obměně bankovní rady, když odcházejícího Rusnoka v čele nahradí holubičí Michl, který je příznivcem politiky nižších úrokových sazeb.

V každém případě jsme svědky výrazného růstu výnosů státních dluhopisů ČR, když například 5letý cenný papír nese již 5,1 % ročně. Situace v domácí ekonomice však není dobrá, když se očekává propad do mělké recese v druhém pololetí letošního roku. Hlavním rizikem zůstává odstřižení Evropy od ruského plynu, k čemuž je nyní čím dál blíž. V rámci nového balíku sankcí totiž EU plánuje embargo na dovoz ruské ropy. Dočasnou výjimku by mělo dostat Česko, Slovensko a Maďarsko kvůli vysoké závislosti na dovozech „černého zlata“ z východu. Putinovou odvetou by pak mohlo být právě zastavení plynu.

Za zmínku stojí dění v Číně, která se stále potýká s koronavirem a výraznými lockdowny. Tamní ekonomika je nadále pod tlakem, když maloobchodní prodeje v průběhu pět dnů trvajících čínských prázdnin propadly o 43 % meziročně, plošné uzávěry si zkrátka vybírají svou daň. Navíc nadále se hovoří o možném delistování čínských firem z burz v USA z důvodu neplnění regulí týkajících se účetnictví a auditu.

V začínajícím týdnu budeme sledovat zejména dění na Ukrajině, a to i vzhledem k pondělnímu ruskému svátku Dne vítězství, který je spojen s tradiční vojenskou přehlídkou. Důležitý bude i vývoj výnosů státních dluhopisů, jejichž další růst by mohl způsobit prodejní tlaky na akciích. V Česku budeme bedlivě sledovat úterní zveřejnění spotřebitelské inflace za duben.

Graf týdne: technologický Nasdaq 100 prochází silným výprodejem (letos -23 %), zdroj: tradingview.com

NEWS

Pro důležitá rozhodnutí jsou zapotřebí správné informace.