Dochází inflaci konečně dech?

Akciové trhy vykazovaly v uplynulém týdnu slušné růsty, k čemuž kromě solidního začátku výsledkové sezóny dopomohla i zpomalující inflace ve Spojených státech. Tlaky na růst cen začínají vyprchávat i v Česku, což je dobrou zprávou nejen pro domácnosti, ale i investory.

Nejsledovanější zámořský akciový index S&P 500 připsal v průběhu minulého týdne 0,8 % a od začátku roku je tak již o 7,8 % výše. Ještě lépe se dařilo evropským akciím, když benchmark starého kontinentu STOXX Europe 600 posiloval o 1,7 % díky ústupu obav z recese. Akcie vykazovaly růsty navzdory vyšším výnosům státních dluhopisů, když 10letý bond Spojených států nese do splatnosti přes 3,5 %, k čemuž dopomohl pokles strachu z další eskalace bankovní krize.

Inflační data patří v této době k nejsledovanějším číslům vůbec, a ne jinak tomu bylo i v posledních dnech. Report za březen ze Spojených států odhalil další pokles meziroční inflace, která z 9% úrovně v průběhu loňského léta sestoupila na aktuálních 5 %, k čemuž přispěl pokles cen ropy a potravin. Na druhou stranu jádrová inflace (bez energií a potravin), která je klíčová pro rozhodování Fedu, mírně vzrostla na 5,6 % meziročně. Viníkem jsou setrvalé cenové tlaky v oblasti služeb.

Nejnovější sada inflačních čísel přišla i z Česka, kde rovněž vidíme zvolňování růstu spotřebitelských cen. Ty byly v březnu meziročně o 15 % vyšší, přičemž meziměsíčně rostly o pouhých 0,1 %. K tomu pomáhá pokles cen energií a pohonných hmot. Současně vidíme snahu Čechů omezovat svoji spotřebu, což je patrné na pokračujícím poklesu maloobchodních tržeb.

Prostor pro další zdražování se tak snižuje. Na druhou stranu proinflačně působí silný růst mezd, který letos čekáme na úrovni okolo 10 %. K tomu se přidávají i poměrně vysoká inflační očekávání domácností a firem, tudíž návrat k 2% cíli ČNB nebude jednoduchý.

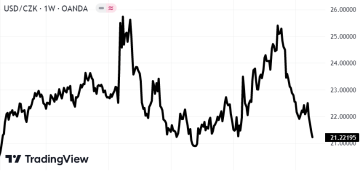

Na domácí půdě ještě zůstaneme. Akcie ČEZu pokračují ve spanilé jízdě, když za týden posílily o 8 % nad hladinu 1 200 CZK poté, co ministr financí Stanjura naznačil, že by stát mohl jako hlavní akcionář prosadit výplatu celého loňského čistého zisku formou dividendy. Korunové investory rovněž zajímá nadále znatelně posilující tuzemská měna, která od začátku roku vůči euru zpevnila již o více než 3 %, proti dolaru je dokonce silnější o přibližně 6 %. To sice snižuje korunovou hodnotu zahraničních aktiv, na druhou stranu jsou aktuálně dolarové či eurové investice atraktivnější než dříve.

Pátek přinesl velmi slušná čísla velkých amerických bank v rámci začínající výsledkové sezóny za první kvartál. Například akcie JPMorgan rostly v reakci o více než 7 %. Významným bankovním domům pomohl přesun klientských depozit z menších regionálních bank, které se dostaly pod tlak vlivem březnového kolapsu Silicon Valley Bank a Signature Bank. Celková očekávání investorů z nynější výsledkové sezóny jsou nicméně opatrná. Analytici předpovídají pro akcie z indexu S&P 500 meziroční pokles čistých zisků o přibližně 9 % za 2% nárůstu tržeb. Vysoké úrokové sazby a zpomalující ekonomická aktivita si tak začínají vybírat svou daň.

To je patrné i na vývoji v rámci amerického maloobchodu, který v březnu meziměsíčně poklesl o 1 %. Spotřebitelé začínají zvažovat nákup velkých položek jako jsou například automobily či stavební materiály. Určité zpomalení se v USA čeká i od pracovního trhu, přičemž někteří ekonomové vyhlíží příchod mělké recese. Pro investory je však pozitivní fakt, že centrální banka již nebude výrazně navyšovat úrokové sazby a v druhé polovině roku by měla dokonce přistoupit k jejich snižování. To by mělo znamenat příznivý vítr pro ocenění akcií a dalších rizikových aktiv.

Nyní začínající týden bude především o výsledkové sezóně, svá čísla reportuje například Goldman Sachs, Netflix či AT&T. Bude zajímavé sledovat, do jaké míry se ekonomické zpomalení projeví v hospodaření firem.

Koruna na růstové vlně, v páru s dolarem již plně odmazala covidový i válečný šok a zpevňuje na dostřel hladiny 21 USD/CZK

Disclaimer: Tento článek je informativního charakteru a nejedná se o investiční doporučení.

NEWS

Pro důležitá rozhodnutí jsou zapotřebí správné informace.